こんにちは。よしです。

30代で純金融資産1億円を達成し、2025年12月現在1.5億円を超える純金融資産を保有しています。

現在体調を崩して働けていない状態の私は、それまでに配当収入を形成できていたことで日々のお金に関する心配が減りました。

その実体験をもとにお金に対する将来の不安があるけど、どういう基準、どういった考えで投資をすればよいのだろうという方向けに私の考えを共有いたします。

現在のポートフォリオはこちら。

積水ハウス(1928)の会社概要に加えて配当実績や購入理由に関してご紹介します。

※リンクはYahooファイナンスが開きます。

会社概要

設立:1960年

本社所在地:大阪市北区

主な事業内容:住宅・建築事業、住宅管理・仲介事業、国際事業

戸建住宅を中心に、国内・アメリカ・オーストラリアへ展開しています。

売上高としては国外は国内の1.5倍ほどで85%をアメリカ、15%をオーストラリアが占めています。

2025年1Qでは決算では国外事業の利益率の低下が目立つ一方で受注高は国際事業が増加しています。

両国とも人口増加予定、年齢構成も変動なし、加えて足元の住宅供給がひっ迫しており需給ギャップがあるという状況で成長性が期待されます。

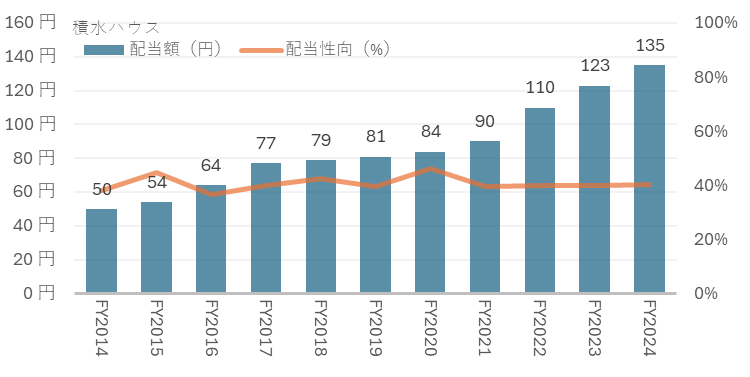

配当

| 年度 | 年間配当額(円) | 配当利回り(%) | 配当性向(%) |

|---|---|---|---|

| 2016年3月期 | 50.00 | 3.28 | 38.2 |

| 2016年3月期 | 54.00 | 2.88 | 44.9 |

| 2017年1月期 | 64.00 | 3.50 | 36.5 |

| 2018年1月期 | 77.00 | 3.85 | 39.9 |

| 2019年1月期 | 79.00 | 4.86 | 42.4 |

| 2020年1月期 | 81.00 | 3.43 | 39.4 |

| 2021年1月期 | 84.00 | 4.16 | 46.4 |

| 2022年1月期 | 90.00 | 3.89 | 39.6 |

| 2023年1月期 | 110.00 | 4.49 | 39.8 |

| 2024年1月期 | 123.00 | 3.67 | 39.8 |

| 2025年1月期 | 135.00 | 3.77 | 40.2 |

配当額・配当性向推移

14期連続増配銘柄です。

2023-2025年の中期経営計画期間中の平均配当性向を40%以上かつ配当額110円以上を配当政策としています。

利益の増加に合わせて配当額は増加、利回りは若干低下傾向で株価の上昇率の方が高いです。

過去の利回りは3%後半ですが、2025年上半期より株価が下がり配当期待利回りは4%ほどに増加しています。

株主優待

1月に年1回優待があります。

| 株数 | 優待 |

| 1,000株 | コシヒカリ 5kg |

長期保有の促進を目的として、株主優待を設定しています。

長期保有の促進と会社は説明していますが、長期保有の要件はないようです。

1,000株で300万円以上の資金が必要になりますので、利回りを考えるとわざわざ優待を目的として1,000株を保有する方はいないのではなと思ってしまいます。

購入した理由

2025年4月に購入しました。

住友林業と同様の理由で、配当利回りが高くなってきていることと米国にて利下げの流れがでてきたことで住宅需要が回復するとみているためです。

米国の住宅在庫は人口増加にも関わらず過去25年で最低レベルを推移しており、金利の低下により需要が回復するとみています。

また、同様に人口増加が予測されているオーストリアでも事業を展開している点も期待しています。

数値面(2025年8月時点)

購入した理由で触れているのは、主に環境面でのお話ですが、こちらはファンダメンタルズのお話です。

かなり割安な水準になっています。米国事業の不透明さからの株価下落と整理しておりますが、中長期で考えた際に、住宅は必要なものですので今の水準であれば引き続き買いだと思います。

投稿時(or更新時)の分析

良い点

| PER | 10倍以下 |

| PBR | – |

| PER×PBR | 10倍以下 |

| EV/EBITDA | 10倍以下 |

| ROIC | – |

| ROE | 10%以上 |

| 自己資本比率 | – |

| 営業利益率 | – |

| 純利益率 | 5%以上 |

| 増配 | 14期連続 |

| 配当利回り | 4.0%以上 |

| 配当性向 | 40%程度 |

| フリーキャッシュフロー | – |

いまいちな点

| PER | – |

| PBR | 1倍以上 |

| PER×PBR | – |

| EV/EBITDA | – |

| ROIC | 10%以下 |

| ROE | – |

| 自己資本比率 | 40%以下 |

| 営業利益率 | 10%以下 |

| 純利益率 | – |

| 減配 | – |

| 配当利回り | – |

| 配当性向 | – |

| フリーキャッシュフロー | 2期連続マイナス |

こちらで各種指標の説明をしています。

買い増し余地は?

割安な数値がそろっていますので、想定している環境から大きくずれなければ保有し、株価が下がれば買い増す意向です。

まとめ

以上、積水ハウスの概要と私が購入した理由を記載させていただきました。皆様の参考になりますと幸いです。

本ブログの内容は、管理人が可能な限り正確な情報を掲載するよう努めております。しかしながら、必ずしも全ての情報の正確性を保証するものではありません。当ブログでは投資について管理人の個人的な意見を述べており、特定の投資方法や銘柄を推奨するものではありません。また投資に関わる各種判断は必ずご自身の責任でお願いいたします。当ブログの利用により、直接・間接的に関わらず発生した何らかのトラブルや損失・損害等につきまして管理人は一切責任を負わないものとします。また当ブログ掲載コンテンツや情報は、予告なしに変更・削除されることがあります。予めご了承下さい。

コメント