こんにちは。よしです。

30代で純金融資産1億円を達成し、2025年12月現在1.5億円を超える純金融資産を保有しています。

現在体調を崩して働けていない状態の私は、それまでに配当収入を形成できていたことで日々のお金に関する心配が減りました。

その実体験をもとにお金に対する将来の不安があるけど、どういう基準、どういった考えで投資をすればよいのだろうという方向けに私の考えを共有いたします。

現在のポートフォリオはこちら。

あみやき亭(2753)の会社概要に加えて配当実績や購入理由に関してご紹介します。

※リンクはYahooファイナンスが開きます。

会社概要

設立:1995年

本社所在地:愛知県春日井

主な事業内容:居酒屋・フランチャイズ事業

「あみやき亭」「スエヒロ館」「美濃路」等の焼肉やレストランを展開しています。

最近は「肉と米」がよくメディアに出ています。

自社で精肉を始めとした食品の加工と流通をしており、国産牛を使用している点を強みとしています。

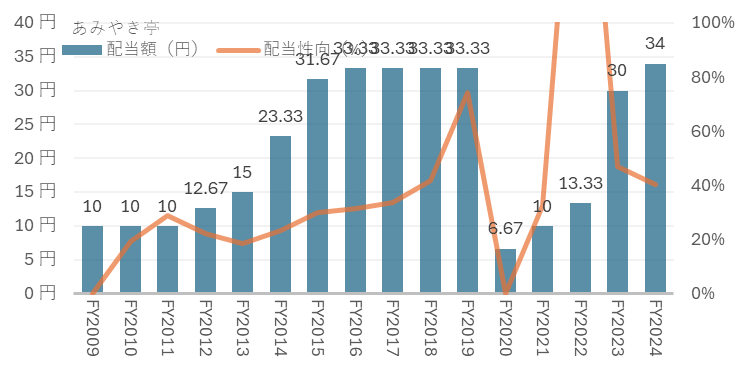

配当

| 年度 | 配当額(円) | 配当利回り(%) | 配当性向(%) |

|---|---|---|---|

| 2010年3月期 | 10.00 | 1.12% | ― |

| 2011年3月期 | 10.00 | 1.11% | 19.1% |

| 2012年3月期 | 10.00 | 1.52% | 28.9% |

| 2013年3月期 | 12.67 | 1.86% | 22.4% |

| 2014年3月期 | 15.00 | 0.50% | 18.4% |

| 2015年3月期 | 23.33 | 1.78% | 23.2% |

| 2016年3月期 | 31.67 | 2.11% | 30.0% |

| 2017年3月期 | 33.33 | 2.42% | 31.6% |

| 2018年3月期 | 33.33 | 1.76% | 33.8% |

| 2019年3月期 | 33.33 | 2.87% | 41.9% |

| 2020年3月期 | 33.33 | 3.35% | 74.3% |

| 2021年3月期 | 6.67 | 0.67% | ― |

| 2022年3月期 | 10.00 | 1.02% | 32.7% |

| 2023年3月期 | 13.33 | 1.31% | 207.4% |

| 2024年3月期 | 30.00 | 1.67% | 47.1% |

| 2025年3月期 | 34.00 | 2.21% | 40.2% |

配当額・配当性向推移

コロナ禍には赤字となっています。配当は減配したものの継続し、2025年3月期にコロナ禍前の水準まで配当額が回復しています。

株主優待

3月/9月の年2回優待があります。

| 株数 | 優待 |

| 100株 | 自社店舗飲食券 1,000円 |

| 200株 | 自社店舗飲食券 2,000円 |

| 300株 | 自社店舗飲食券 4,000円 1年以上継続保有 1,000円追加 |

| 600株 | 自社店舗飲食券 7,000円 1年以上継続保有 1,000円追加 |

| 900株 | 自社店舗飲食券 12,000円 1年以上継続保有 2,000円追加 (コシヒカリ7.5kgと交換可能) |

| 1,500株 | 自社店舗飲食券 18,000円 1年以上継続保有 4,000円追加 (コシヒカリ10kgと交換可能) |

基準株数まで取得すれば、株数を増やしても利回りが下がらないしっかりとした優待額の設定をしている点に好感が持てます。

300株以上で長期保有特典も設定されています。

また、900株以上では、長期保有優待分も合わせて全ての飲食券とコシヒカリを交換することができます。

お米にされる際は長期保有の方に少々可哀そうな設定ですね。「肉と米」では現状使えないようです。

購入した理由

2025年4月にトランプ大統領による関税発表時に株価が低下していたため購入しました。

アルコール離れや人口減少、競合といったリスクはありますが、値下がっても買い増して優待利回りをあげればよいかなと割り切って購入しました。

幸いすぐに値上がりしまして100株しか保有出来ていない状況です。

数値面(2025年8月時点)

購入した理由で触れているのは、主に環境面でのお話ですが、こちらはファンダメンタルズのお話です。

数値面では現状割安な水準であるとは言えませんが、コロナ禍でも無配とせず、優待も買い増していくことで利回りが増えるため長期保有特典がある水準まで買い増したいです。

投稿時(or更新時)の分析

良い点

| PER | – |

| PBR | – |

| PER×PBR | – |

| EV/EBITDA | 10倍以下 |

| ROIC | – |

| ROE | – |

| 自己資本比率 | 80%程度 |

| 営業利益率 | – |

| 純利益率 | – |

| 増配 | 4期連続 |

| 配当利回り | 2.0%以上 |

| 配当性向 | 40%程度 |

| フリーキャッシュフロー | 4期連続プラス |

いまいちな点

| PER | 15倍以上 |

| PBR | 1.0倍以上 |

| PER×PBR | 15倍以上 |

| EV/EBITDA | – |

| ROIC | 10%以下 |

| ROE | 10%以下 |

| 自己資本比率 | – |

| 営業利益率 | 10%以下 |

| 純利益率 | 5%以下 |

| 減配 | – |

| 配当利回り | – |

| 配当性向 | – |

| フリーキャッシュフロー | – |

こちらで各種指標の説明をしています。

買い増し余地は?

ファンダメンタルズの観点からは割安感はさほどありません。

優待は買い増すことで利回りの上昇につながるため、著しく値下がるようであれば現在保有する100株から追加購入して長期保有のある300株までは買いたいです。

まとめ

以上、あみやき亭の概要と私が購入した理由を記載させていただきました。皆様の参考になりますと幸いです。

本ブログの内容は、管理人が可能な限り正確な情報を掲載するよう努めております。しかしながら、必ずしも全ての情報の正確性を保証するものではありません。当ブログでは投資について管理人の個人的な意見を述べており、特定の投資方法や銘柄を推奨するものではありません。また投資に関わる各種判断は必ずご自身の責任でお願いいたします。当ブログの利用により、直接・間接的に関わらず発生した何らかのトラブルや損失・損害等につきまして管理人は一切責任を負わないものとします。また当ブログ掲載コンテンツや情報は、予告なしに変更・削除されることがあります。予めご了承下さい。

コメント