こんにちは。よしです。

30代で純金融資産1億円を達成し、2025年12月現在1.5億円を超える純金融資産を保有しています。

現在体調を崩して働けていない状態の私は、それまでに配当収入を形成できていたことで日々のお金に関する心配が減りました。

その実体験をもとにお金に対する将来の不安があるけど、どういう基準、どういった考えで投資をすればよいのだろうという方向けに私の考えを共有いたします。

現在のポートフォリオはこちら。

INPEX(1605)の会社概要に加えて配当実績や購入理由に関してご紹介します。

※リンクはYahooファイナンスが開きます。

総評(2025年10月時点評価)

| 割安度 | 成長性 | 収益性 | 分配 | 優待 |

| A | B | A | A | C |

| 時価総額 | 安定度 | 為替 | 競争環境 | 総合評価 |

| A | B | A | A | A |

A:良い(影響あり)、B:やや良い(やや影響あり)、C:やや悪い(やや影響なし)、D:悪い(影響なし)

総評は銘柄選定時の基準を基にして、以下のような考えでつけています。(クリックで表示)

割安度:PER10倍、PBR1倍、EV/EBITDA10倍以下を基準にする。

成長性:成長率や将来性を考慮して定性的に判断する。

収益性:ROIC10%とROE10%や自己資本比率を基準に、基本的に双方満たしていればBとし、特に良い場合をAとする。

分配:連続増配年数、配当性向、総還元性向、利回りを考慮しつつ成長率や業界を考慮して判断する。

優待:優待の利回りや使い勝手を基に判断する。なお、優待がない銘柄は(ー)とする。

時価総額:A:3,000億円~、B:1,000~3,000億円、C:500~1,000億円、D:~500億円としている。重要度は低め。

安定度:株価の急変動の多寡。過去推移により判断する。

為替:為替による影響度。A:80%~、B:50~80%、C:30~50%、D:~30%としている。海外売上比率が高いとAだが、Aが良いわけではない。

競争環境:数値面では利益率を指標とする。業界によって差があり、定性的な面も考慮しますので絶対値は設けていない。

油価格や為替の影響を受けるため安定度は低いものの、下がっても利益は確保できる必須インフラという点から各種指標はよく、総合評価はAとしています。

株価が下がり配当利回りが高くなれば買い増したい銘柄です。

会社概要

設立:2006年

本社所在地:東京都港区

主な事業内容:原油・ガス開発生産事業、再エネ事業

原油・ガス開発生産国内最大手です。

政府が黄金株保有を保有している国策企業です。豪州で近年稼働した大型LNG案件(イクシス)が利益を牽引しています。

原油・ガス価格と為替の市場動向に利益が多分に影響される事業体質です。

配当

| FY | 年間配当額(円) | 配当利回り(%) | 配当性向(%) |

|---|---|---|---|

| FY2015 | 18.00 | 1.36 | 33.8 |

| FY2016 | 18.00 | 2.11 | 156.7 |

| FY2017 | 18.00 | 1.64 | 56.9 |

| FY2018 | 18.00 | 1.37 | 65.1 |

| FY2019 | 30.00 | 2.64 | 35.5 |

| FY2020 | 24.00 | 4.32 | — |

| FY2021 | 48.00 | 4.79 | 31.2 |

| FY2022 | 62.00 | 4.44 | 19.3 |

| FY2023 | 74.00 | 3.88 | 29.8 |

| FY2024 | 86.00 | 4.36 | 24.9 |

| FY2025 | 100.00 | – | – |

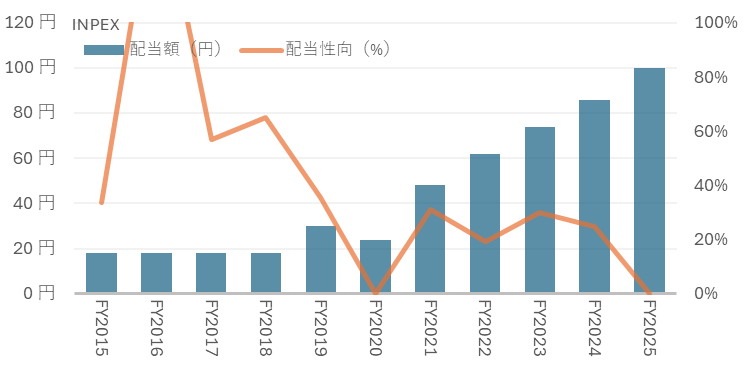

配当額・配当性向推移

年々増配しており、2024年12月期までに54で3倍以上の配当となっています。

2025年12月期は2Q決算発表にて100円への増配がアナウンスされました。

増配が続く一方で配当性向は30%程度であり増配余力もばっちりです。

株主優待

12月の年1回の優待です。

| 株数 | 優待 |

| 400株 | QUOカード 継続保有1年以上:1,000円 継続保有2年以上:2,000円 継続保有3年以上:3,000円 |

| 800株 | QUOカード 継続保有1年以上:2,000円 継続保有2年以上:5,000円 継続保有3年以上:8,000円 また、継続保有8年で記念品(1度限り) |

使用箇所の多い株主優待の王様QUOカードの優待です。

800株の場合3年継続保有で約0.3%程度(2025年6月投稿時)の利回りです。

購入した理由

2015年6月に購入して以後、売買を繰り返して安定して買い増ししています。

生活に必要な電気を生み出す燃料を生産しており、外的要因により業績の変動はあるものの長期で見た際の安定度が高いと期待しています。

投資の神様ウォーレン・バフェット氏も石油株は好んでいますね。

また、資源高になった際のインフレに対する保険として保有しています。高利回りの配当と株主優待もありますしね。

2025年12月期より累進配当を導入し、配当下限を90円としている点からも安心して保有できます。

購入した理由の全体感としては、以下のように考えています。

成長性

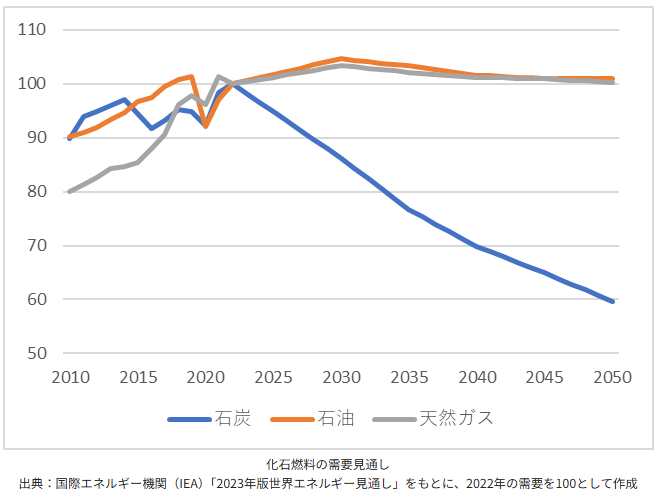

以下はIEAが試算した世界エネルギー見通しを参考にJOGMEC(独立行政法人 エネルギー・金属鉱物資源機構)が作成した資料です。

石炭の需要は大きく減少するものの、石油と天然ガスの需要は2030年まで成長し、2050年程まで横ばいになるとの見通しです。

もちろん、世界経済の成長や急速なAI産業拡大による電力需要拡大や再生可能エネルギーの普及といった事象の変数はあります。

ただ、おおよその傾向としては再生可能エネルギーの普及のみでは増加する電力需要すべては賄えず、クリーンではない石炭の需要がまず減退となります。

INPEXが取り扱う石油や天然ガスには大きな影響はないというのが大筋の見立てです。私個人もこの見解におおむね違和感ありません。

ただし、上記は世界規模の話であり、日本は2050年には人口0.95億人となる見込みです。

これは、人口ピークであった2004年の約1.28億人から26%減少する数値です。2024年は1.23億人ですので今後約25年で急速な人口減少が起こることになります。※統計局人口推計より

INPEXに関しては、人口が減少しても利益率(後述)の観点からは売り上げが30%程度落ちても利益は確保できると推察されます。

また、インドネシア沖にて大型LNG案件「アバディ」プロジェクトも控えています。INPEXが権益の65%を保有するオペレーター(プロジェクトのメイン事業者)プロジェクトです。

当初2020年代後半での生産を目指していましたが、政府との交渉が難航し2030年代での生産開始を目指しています。

本アバディプロジェクトにて利益の底上げが図れると期待しています。

仮にアバディプロジェクトによる利益貢献が微小でも、投資対象足る最低限の利益は確保されると考えます。

売上減少が人口減少によるものであれば、利益は急激に減少するわけではないため、対応は可能だと整理しています。現に、先を見越して豊富なキャッシュから再生可能エネルギー事業や核融合発電事業に出資しており、総合エネルギー企業を目指しています。

加えて、低PER銘柄ですのでPER10倍を切る水準であれば十分投資回収は可能な銘柄と考えています。

よって「成長性は高くないが安定して利益を出す」と解釈しています。

競争力

世界各地に競合がいますが、INPEXの顧客は日本ですので、国内での競争力に関して考えます。

最大の強みはその規模でしょうか。石油開発を主とするJAPEX(石油資源開発株式会社)とINPEXは2025年9月時点では時価総額約3,000憶円と約3兆円で10倍もの差があります。

JAPEXは国内での活動を主としており、世界で生産するINPEXとは事業規模やノウハウに差があります。

自己資本比率はINPEXの方が低いものの、豪州で稼働する大型LNGプロジェクト「イクシス」の開発資金借り入れによるものです。イクシスプロジェクトは既に豊富なキャッシュを生み出しており、利益の大半(2024年12月期は約6割)を占めています。

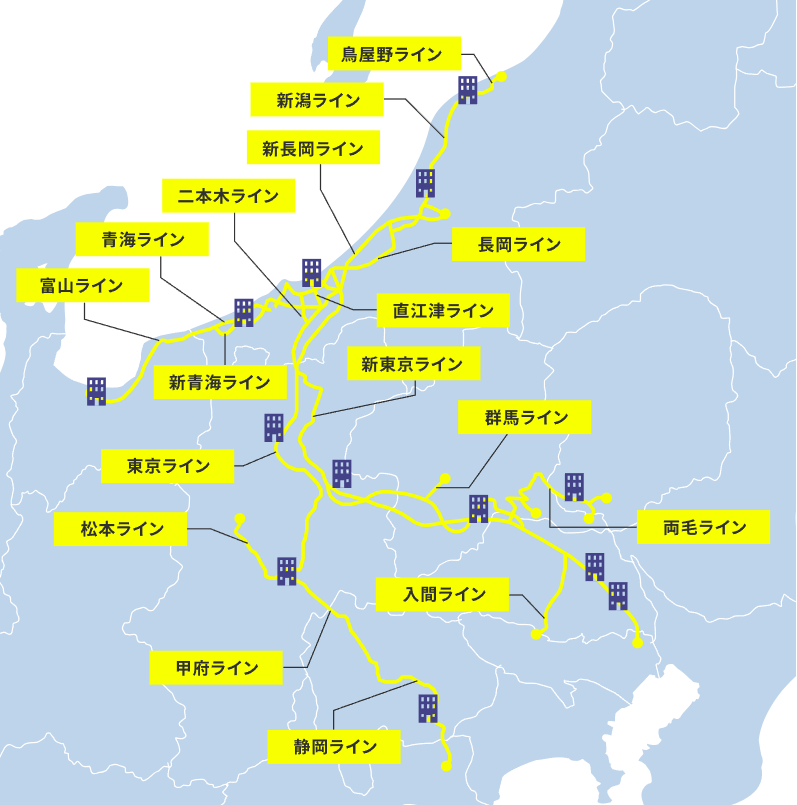

加えて、北陸から関東まで伸びる1,500kmを超えるパイプラインも強みでしょうか。

開発から供給まで一貫して行えることは、エネルギー供給の安定や価格面での強みとなります。

石油元売りのENEOSやコスモや出光や総合商社も石油開発を行っていますが、事業の1部であり、INPEXほどは集中投資していません。その点知識の蓄積や業界での交渉力に差がでるでしょう。

現に営業利益率はINPEXが約56%(2024年12月期)に対してENEOSは約1%(2025年3月期)となっており、事業環境の差が数値からはっきりとわかります。

ちなみに、JAPEXは約16%(2025年3月期)でINPEXの競争力高さが分かります。

また、イクシスプロジェクトのような大型プロジェクトのオペレーターとなれるのも現状国内ではINPEXしかいないでしょう。

数値面(2025年10月時点)

購入した理由で触れているのは、主に環境面でのお話ですが、こちらはファンダメンタルズのお話です。

高収益体質企業ですので今後予想される人件費をはじめとした経費増加も難なく吸収し、数値面では大きな変動はないだろうと考えています。

懸念は石油・ガス価と為替といった外的要因の影響が大きいことでしょうか。

また、上述のとおり再エネ拡大による市場の縮小リスクがあります。

投稿時(or更新時)の分析

良い点

| PER | 10倍以下 |

| PBR | 1倍以下 |

| PER×PBR | 10倍以下 |

| EV/EBITDA | 5倍以下 |

| ROIC | – |

| ROE | – |

| 自己資本比率 | 60%以上 |

| 営業利益率 | 50%以上 |

| 純利益率 | 15%以上 |

| 増配 | 5期連続 |

| 配当利回り | 4.0%以上 |

| 配当性向 | 30%程度 |

| フリーキャッシュフロー | 7期連続プラス |

いまいちな点

| PER | – |

| PBR | – |

| PER×PBR | – |

| EV/EBITDA | – |

| ROIC | 10%以下 |

| ROE | 10%以下 |

| 自己資本比率 | – |

| 営業利益率 | – |

| 純利益率 | – |

| 減配 | – |

| 配当利回り | – |

| 配当性向 | – |

| フリーキャッシュフロー | – |

こちらで各種指標の説明をしています。

まとめ

以上、INPEXの概要と私が購入した理由を記載させていただきました。INPEXはポートフォリオの1/4を占めていますので、非常に注目している銘柄です。是非頑張ってほしいです。

本ブログの内容は、管理人が可能な限り正確な情報を掲載するよう努めております。しかしながら、必ずしも全ての情報の正確性を保証するものではありません。当ブログでは投資について管理人の個人的な意見を述べており、特定の投資方法や銘柄を推奨するものではありません。また投資に関わる各種判断は必ずご自身の責任でお願いいたします。当ブログの利用により、直接・間接的に関わらず発生した何らかのトラブルや損失・損害等につきまして管理人は一切責任を負わないものとします。また当ブログ掲載コンテンツや情報は、予告なしに変更・削除されることがあります。予めご了承下さい。

コメント